大股東如何玩轉減持:

1)超額收益主要集中在前兩個月

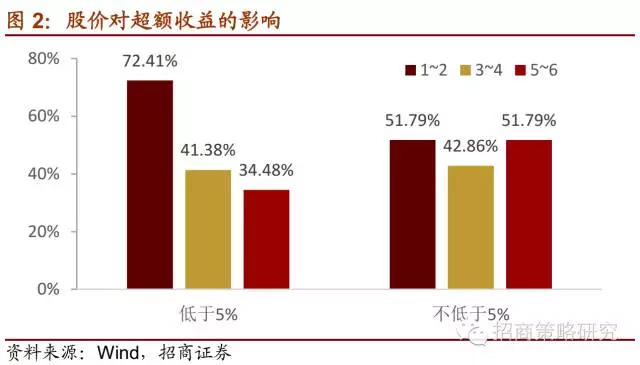

2)減持開始時股價越低,超額收益越明顯

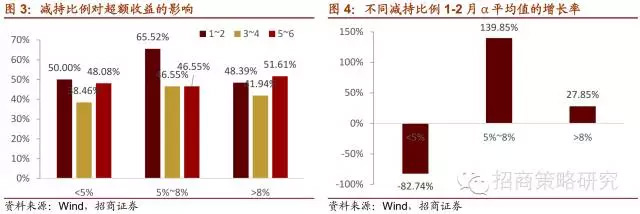

3)減持比例適中,超額收益更顯著

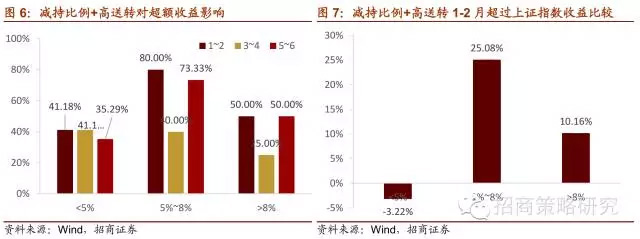

4)減持混搭高送轉,常見的配方,更好的療效

長期以來,股東減持始終牽動著整個A股市場的神經,在近期存量博弈的市場中,這種影響似乎更明顯。自6月份以來,共有415家上市公司股東在二級市場有減持交易,合計減持33.73億股,套現金額為479.45億元。很多人都理所當然的認為大股東減持是對股價的絕對利空,但事實果真如此嗎?本文通過大量數據比較研究,嘗試揭開大股東減持的神秘面紗,讓投資者更清晰地了解大股東減持帶來的風險和機遇。

大股東減持對股價會有怎樣的影響?長期而言,股價是由企業盈利水平和成長性決定;中短期來看,股票供求關系也會明顯影響股價。因此,大股東減持增加了股票供給,從而可能造成供過于求,股價短期下跌。然而,A股市場真的是按照這種邏輯運行的嗎?本文主要研究了大股東減持信息對股價的中短期影響,通過分析歷史數據,考察大股東宣布減持對后市股價的影響,并尋找股價變動背后的原因。

我們利用上市公司公告信息,對減持行為進行數據分析和研究。按照有關規定,中小板和創業板上市公司控股股東、實際控制人預計未來六個月減持超過5%的,需要預先披露,通過在公告中以“減持計劃”、“擬減持”、“減持股份計劃”、“減持股份預披露”等關鍵詞進行搜索,我們篩選得到了141個有效樣本。

我們將事件研究法與資本資產定價模型(即CAPM模型)相結合,通過比較大股東減持前后α(即股價漲跌幅與上證指數[0.01%]漲跌幅回歸得到的截距項)的變化,判斷大股東減持期間是否存在超額收益。最終,我們發現:1. 超額收益主要集中在前兩個月;2. 宣布減持計劃時股價越低,宣布后前兩個月超額收益越明顯;3. 減持比例不能太大也不能太小,減持比例在5%-8%之間的樣本在減持公告后股價表現最佳;4.減持公司實施高送轉的比例高于A股市場比例,且減持比例越高,越可能實施高送轉。5.減持比例在5%-8%之間,且減持期間實施高送轉的股票樣本,80%都在公司宣布減持計劃后的前兩個月表現出明顯正的超額收益,并且平均上漲幅度超過上證指數25.08%。

根據數據統計反映的規律,從個股博弈的角度,實際控制人或控股股東減持比例在5%-8%之間、減持公告時股價低于前3個月均價,且存在高送轉預期的股票存在中短期的參與機會。

長久以來,大股東減持作為利空因素頻繁刺激著A股市場的神經。從總體而言,我們認同大股東減持隱含著對公司股價高估的判斷,大量公司集中減持對市場也會產生抽血效應,對存量博弈的市場存在明顯壓力。

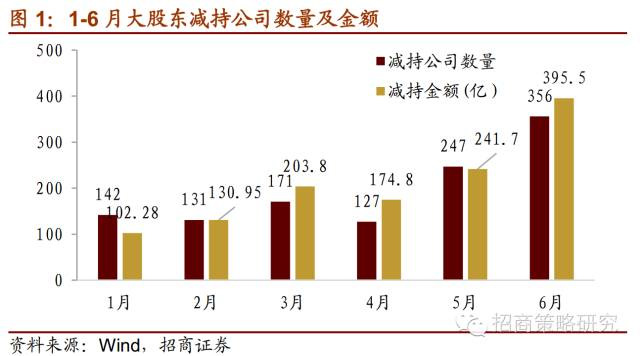

近期,大股東減持數量持續攀升,二季度出現大股東減持的上市公司數量達到730家,減持金額估計超過810億元,比一季度分別上漲64%、86%;其中,僅6月就有356家公司發布減持公告,減持金額接近400億元。觀察月度數據,大股東減持之風似有愈演愈烈之勢。不僅如此,當前大股東減持還出現了新的特點,那就是“股東減持混搭高送轉”。

在大股東減持公告發布不久,公司隨后就推出分紅方案。例如,怡球資源[-0.31% 資金 研報]和云南鹽化[0.00% 資金 研報]在6月底推出大比例分紅方案,而就在公告前幾天,兩家公司均推出股東減持方案。對此,投資者開始坐立不安,一方面是大股東減持的利空,另一方面又是高送轉的利好,股價究竟會何處何從呢?

“減持混搭高送轉”這一現象不禁讓我們重新思考大股東減持會對股價帶來怎樣的影響。一直以來,很多投資者都理所當然的認為大股東減持是對股價的絕對利空,但仔細想來,答案其實并沒有那么顯而易見。

不可否認,大股東的減持行為向投資者傳遞了股價估值過高的信號,很有可能會導致股價下跌;但另一方面,大股東不會愿意將自己的股票低價賣出,他們有激勵在實際減持前通過影響公司決策(如發布高送轉公告)等方式先推高股價,然后再進行減持。如此一來,就個股而言,大股東減持期間反而可能會存在超額收益。對于這個問題,任何估值模型都顯得無能為力,我們將嘗試通過回溯歷史,利用統計數據來尋找相對安全有效的投資策略。

一、信息披露制度完善有助于把握大股東動向

我們的研究基于股東減持信息公開,如果大股東減持并不需要向投資者公開,或者大股東只需要在減持結束以后向市場公開,那么研究大股東減持行為就不會為投資者帶來任何實際意義,因為投資者不能事先知道大股東會進行減持。

(1)大股東減持政策從事后披露向事前披露轉變

2015年7月8日,為了應對股災,證監會頒布18號文,規定“即日起6個月內,上市公司控股股東和持股5%以上股東及董事、監事、高級管理人員不得通過二級市場減持本公司股份”。文件于2016年1月8日到期,為了維護市場穩定和投資者利益,證監會隨之頒布《上市公司大股東、董監高減持股份的若干規定》(以下簡稱《減持股份若干規定》),其中第八條規定“上市公司大股東計劃通過證券交易所集中競價交易減持股份,應當在首次賣出的15個交易日前預先披露減持計劃”。至此,大股東減持必須在減持前進行披露。

其實在《減持股份若干規定》出臺之前,深交所就已經要求中小板和創業板上市公司的控股股東、實際控制人減持進行預披露。《深圳證券交易所中小板上市公司規范運作指引》、《創業板信息披露業務備忘錄第18號:控股股東、實際控制人股份減持信息披露》等文件中規定控股股東、實際控制人在預計未來六個月內通過證券交易系統出售其直接或者間接持有的上市公司股份可能達到或者超過公司股份總數5%的,應當在首次出售二個交易日前刊登股份減持計劃公告。對于上交所上市公司以及深圳主板上市公司,大股東只需在減持后進行披露即可。

(2)溫故知新,從歷史數據中尋找規律

由于大股東減持預披露是2016年的最新規定,而2016年開始減持的上市公司大多正處于減持期間,無法當成有效樣本使用,所以我們利用深交所對中小板和創業板上市公司控股股東、實際控制人減持規定,選取中小創控股股東或實際控制人減持作為樣本。

樣本數據搜索方式:在巨潮網公告搜索中,以“減持計劃”、“擬減持”、“減持股份計劃”、“減持股份預披露”、“減持公司股份的預披露”、“減持的預披露”為關鍵詞進行搜索(各關鍵詞之間是“或”的關系)。

樣本選取時間:2013-2014年。只選取2013-2014年,主要是因為創業板上市公司控股股東、實際控制人減持披露規定是在2012年下半年才推出,所以2013年以前股東減持預披露的數據極少(不到30個);而2015年的數據又由于7月頒布的18號文不能使用。

樣本選取特征:只選取減持股東為控股股東或實際控制人(包括控股股東和實際控制人一致行動人),減持時間期限為6個月,并且在減持期間沒有停牌的樣本;對于同一上市公司,不同時間的減持,我們將其作為不同樣本;對于同一上市公司,不同股東同一時間的減持,則當作一個樣本。

基于以上篩選方式,我們共得到141個有效樣本,其中減持股東控股比例平均為39.65%,最大為89.56%,最小為5.08%;減持比例平均為7.76%,最大為39.29%,最小為0.48%。

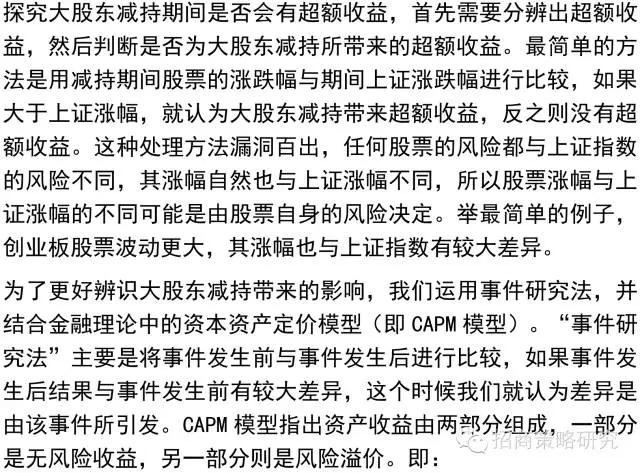

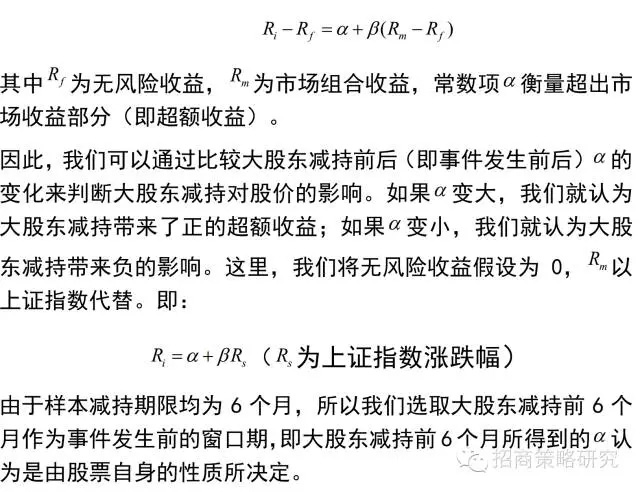

二、辨別超額收益

三、看大股東如何玩轉減持

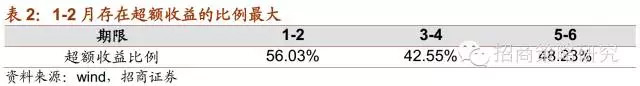

(1)超額收益主要集中在前兩個月

我們首先將6個月減持時間平分成三段,即1-2月、3-4月、5-6月,比較不同時間段超額收益是否會有所不同。結果發現前2個月具有超額收益的股票所占的比例要高于其他時段,其中1-2月超過55%的樣本都具有超額收益,而其他兩個時段有超額收益的樣本比例都不足50%。在141個樣本中,25個樣本在三個時間段均表現出超額收益,20個樣本在三個時間段都出現負效應。

這個結果并不奇怪。如果我們認為大股東在減持前有激勵推升股價,那么很明顯股價上漲會集中在減持前期,隨后大股東才能以高價將股票賣出。

(2)減持開始時股價越低,超額收益越明顯

依照正常的邏輯,大股東不會愿意在低價賣出股票,那么股東減持開始時股價越低,大股東就越有可能抬升股價。我們以減持開始日期前后5天的平均價代表減持開始時股價,以減持開始前3個月(換成6個月并不影響結果)股票成交均價作為參照進行對比。如果減持開始時股價較減持開始前3個月均價低5%,我們就認為減持開始時股價位于低位,股東更有意愿抬升股價。結果表明,股價較前期均價低5%以上的樣本中70%在1-2月表現出了超額收益,而不低于5%的樣本只有50%左右表現出超額收益。

(3)減持比例適中,超額收益更顯著

減持比例對后續股價的存在兩方面影響:一方面,減持比例越大,股東越有激勵抬升股價;另一方面,減持比例越大,對市場的抽血效應越大。為了探究減持比例對超額收益的影響,我們根據減持比例大小將樣本分成三類進行比較:第一類減持比較小于5%;第二類減持比例在5%—8%之間;第三類減持比例超過8%。這種分類方法主要基于兩方面考慮:第一是類減持公告并沒有給出具體的減持數據,只是表明減持比例會超過5%;第二是盡可能減少每一類樣本數量差距。

結果顯示減持比例位于5%-8%之間的樣本在1-2月表現最好,超過65%的樣本都顯示出存在超額收益;而同期減持比例小于5%以及減持比例超過8%的樣本中,只有不到50%的樣本出現超額收益。

對值的比較更能顯示減持比例對超額收益影響的差異性。在1-2月,減持比例大于8%的樣本中, 平均值增長27.85%;減持比例小于5%的樣本中, 平均值反而減少82.74%;減持比例位于5%-8%之間的樣本, 平均值增長達到139.85%。

(4)減持混搭高送轉,常見的配方,更好的療效

大股東會最終采取何種方式抬升股價,我們無法直接預測,但高送轉無疑是成本相對較低且效果較好的一種方式。通過挖掘減持樣本是否在減持期間實施高送轉的信息,我們發現減持樣本中實施高送轉的比例明顯要高于上市公司高送轉的比例,并且減持比例越大的樣本中,高送轉公司所占的比例也越大。

由于不同高送轉比例對股價影響顯著不同,我們只考慮高送轉比例超過50%的情形(即10股至少送轉5股)。根據萬得數據,2013、2014年分別有346家、489家上市公司實施送轉比例超過50%的高送轉,占上市公司的比例約為13%;而在我們所統計的141個樣本中,有40個樣本實施送轉比例超過50%的高送轉,占比達到28%;在減持比例超過9%的樣本中,實施送轉比例超過50%的高送轉的樣本占到37%。充分顯示出高送轉是大股東實現高位減持的常用配套手段。

(5)選股策略:高送轉+減持比例5%-8%之間

通過分析40個實施高送轉的樣本,我們發現減持比例在5%-8%的15個樣本中,12個樣本在1-2月存在超額收益,比例達到80%;對于其他減持比例,存在超額收益的比例依然不足50%。

同時,我們也將高送轉樣本的收益與上證指數進行比較。結果顯示在宣布減持后的前兩個月,減持比例在5%-8%的樣本,漲幅平均超過上證達到25.08%;減持比例超過8%的樣本,該漲幅只有10.16%;而對于減持比例不足5%的樣本,平均漲幅少于上證漲幅3.22。

由于滿足高送轉+減持比例5%-8%之間+股價低于減持前3個月均價的樣本數量太少,我們暫時無法從統計上得出明確結論。但邏輯上,我們認為此種策略會更安全。

四、股票篩選

采用上述選股策略,我們對2016/6/1-2016/7/12發布減持公告的公司進行了篩選,其中滿足減持股東為控股股東或實際控制人且減持比例在5%-8%之間的股票有3只。其中陽谷華泰[1.58% 資金 研報](300121.SZ)于2013年6月13日發布減持公告,7月8日公布中報業績預增210%-230%,這一個月漲幅達到23.58%(同期上證漲幅為4.18%),再一次印證了我們的邏輯。另外兩只股票,日上集團[0.52% 資金研報](002593.SZ)、同德化工[-0.55% 資金 研報](002360.SZ)分別于2016年7月2日、2016年7月12日發布減持公告,可以繼續關注上述標的近期是否還有高送轉等利好信息釋放。