特別聲明:百億企業銷售數據統計是以2016年1月1日-12月31日期間銷售的商品房為統計口徑,主要依據CREIS中指數據在各地的銷售監測數據、企業已經發布的業績公告,并參考本年度總體經營情況和推盤去化情況進行分析統計;對于少數沒有在監測范圍內的城市或項目,由企業提供相關證明文件,經課題組對數據進行嚴格審核,也納入統計范圍。本報告僅供參考,課題組不對使用報告及其內容所引發的任何直接或間接損失承擔責任。

2016年中國房地產市場在前緊后松的政策影響下呈現出前高后低的發展態勢,全國商品房成交量價均創歷史新高。優秀的百億房企憑借精準的市場駕馭能力牢牢把握上漲行情,一方面抓住重點一二線主流市場的發展機會,因城施策把握市場有效需求,順勢而上開展全國聯動促銷,銷售業績實現快速增長;另一方面緊抓并購、融資窗口期充盈糧倉、資金倉,搶占未來發展高地;同時深度挖掘房地產細分市場增量與存量藍海,率先鋪墊長期發展路徑。百億房企也在高歌猛進中迎來了跨越式的擴容。2016年,共有131家房地產企業躋身百億軍團,較2015年增加27家,銷售總額共計5.7萬億元,市場份額已接近50%,強者恒強態勢更加突顯,百億房企漸成未來房地產市場競爭的主力。

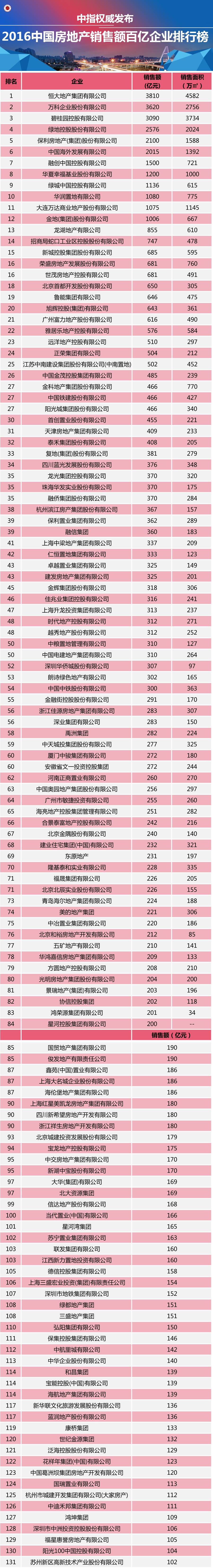

2016年百億房企名單如下:

百億企業:百億軍團增至131家,3000億超級陣營脫穎而出

2016年,在業績高速增長的刺激下,百億企業發展格局發生較大變化:131家百億房企的銷售額分布明顯分為五個陣營(3000億以上、1000-3000億元、500-1000億元、300-500億元、100-300億元),企業數量分別為3家、9家、13家、29家和77家,各陣營企業數量均較上年有所增加,部分企業銷售業績翻番,規模再上新臺階,實現陣營升級甚至跨越升級;規模效應加速發酵,強者恒強態勢凸顯,3000億元以上的超級陣營脫穎而出,恒大、萬科、碧桂園寡頭壟斷特征加劇,3家房企市場份額已近10%。總的來看,行業集中度已加速提升,百億企業在業績快速增長的同時亦充滿危機感,力求及時搭乘此輪上漲行情的順風車,鞏固行業地位,企業間競爭更趨激烈。其中,不同陣營的企業具有特色鮮明的差異化發展特點和成長路徑:

圖:2016年百億房企各陣營數量、銷售均值及增長率

數據來源:CREIS中指數據,fdc.fang.com

超級陣營——3家企業銷售額達3000億以上,銷售額增長率均值高達82.7%,“越大越快”趨勢顯著。該陣營以廣泛的市場布局、豐富的產品結構和強勁的營銷手段,精準把握市場主流需求,錨定2016年銷售業績的攀升。其中,恒大憑借一二線城市的前瞻性布局、高性價比的產品以及靈活多變的全渠道營銷策略,銷售業績突破3800億,并逆襲萬科首登行業老大寶座;萬科抓住一二線城市成交旺盛的市場機遇,以客戶為中心加大住宅產品創新力度,創造了史上最好業績;碧桂園扎實推進“鞏固三四線、擁抱一二線”戰略,將因城施策貫穿到布局、拿地、產品、營銷各個環節,實現銷售業績的飛速突破。

同時,超級陣營外延擴張與內生增長并舉,為“萬億級”增長前景全面鋪路。其中,恒大積極開展收并購,擴大“恒大系”資本版圖,強化全產業鏈的聯動效應,加速向“萬億地產帝國”進發;萬科以輕資產模式推進物業、養老、長租公寓和商業等領域的全面布局,不斷深化“城市配套服務商轉型”的發展內涵、加碼存量市場,奮進踏向萬億征程;碧桂園海內外聯動發力,促進業績持續提升,緊抓政策紅利推進“科技小鎮”建設,以物業拆分上市、完善社區金融等鋪墊后地產時代的新增長極。

第一陣營——1000-3000億企業共9家,除了綠地、保利、中海、萬達4家“資深”千億級企業外,還有融創、華夏幸福、綠城、華潤、金地5家新晉企業均首破千億,該陣營企業銷售額增長率均值為40.5%,在五個陣營中最低。與超級陣營的布局廣、產品豐、抓主流相比,第一陣營企業在布局、產品等方面定位相對集中,使其本輪保持了相對平穩的發展速度。其中,保利、中海受益于國企整合,銷售規模雙雙突破2000億大關;融創、綠城、華潤主要布局核心城市并以高端產品定位為主,2016年高端大戶型產品銷售額貢獻率均超50%,但在熱點城市和主流剛需剛改產品的覆蓋面上均小于超級陣營;而綠地、萬達、華夏幸福分別在商業開發、商業運營及產業運營領域具有獨特優勢,在住宅領域或一二線核心市場的發展力度相對較弱。

該陣營房企尚待規模效應的持續發酵,陣營內企業均在為未來的“大象起舞”謀篇布局,加速并購重組與輕資產化運營是該陣營的主要增長邏輯。其中,保利、中海、融創分別為國企、民營企業的收并購大戶,未來的資本化整合預期為企業提供了充足的發展潛力;華夏幸福、綠城、萬達商業、華潤置地均已經或開始推進輕資產化運營,通過運營模式輸出加速搶占市場份額。

第二陣營——500-1000億房企共13家,包括9家新晉企業,銷售額同比增長均值為73.2%,該陣營企業的全國化布局已初見成效,銷售額前十城市的貢獻率達7成,體現出其對三大經濟區域熱點城市需求的精準把握。其中,旭輝以長三角、京津冀,首開股份、魯能以華北地區、長三角,招商蛇口、雅居樂和富力以珠三角、京津冀為深耕區域,奠定業績增長根基。除了對已有熱點城市的深耕,該陣營仍在以“做大”為核心,不斷加速全國化規模擴張,儲備一二線城市優質土地資源,為沖刺千億陣營備足彈藥。其中龍湖、招商蛇口、首開股份、新城控股拿地金額占同期銷售額、樓面價占同期銷售均價的比重均在50%以上,為未來突破千億儲備更多的發展資源、培育更多的高產能城市,是該陣營規模增長的主要路徑。

第三陣營——300-500億房企共29家,新晉企業共22家,同比大幅增長74.1%。該陣營房企為開啟全國化擴張的區域龍頭企業,銷售額前五城市貢獻率已超八成,主要憑借其對深耕區域的市場把握實現銷售業績的大幅提升。其中,陽光城、濱江、中梁地產和金茂等憑借在長三角區域熱點城市特別是上海、南京、杭州和蘇州等的集中布局,首創置業等主要倚靠北京及環北京區域的布局,有效把握了此輪市場上漲機遇,實現業績的快速提升。此外,該陣營房企因強烈的規模化擴張訴求,拿地積極且成本較高。其中,融信、濱江、金茂拿地金額占同期銷售額、樓面價占同期銷售均價的比重均在50%以上,未來在高端需求整體有限的情況下,也面臨一定的去化風險。未來,該陣營企業應在“做強”區域的基礎上,加快構建全國化市場布局體系,擴大銷售來源,實現陣營升級。

第四陣營——100-300億房企共77家,新晉企業數量為35家,銷售額平均同比增長65.3%。該陣營房企主要為區域型房企或特色房企,銷售額的區域集中度更高。需要注意的是,該陣營企業數量僅新增3家(2015年增加13家),可見盡管行業處于上漲行情,但在環境更趨復雜的背景下,跨越百億門檻的難度有所增加,陣營內部的企業分化也更趨明顯,部分企業仍面臨較大的運營風險。從布局來看,該陣營房企從深耕個別重點城市發展為深耕大本營區域,此輪二線城市的成交熱度輪動成為該陣營區域業績上漲的主要動因;當中也有部分企業積極打造特色鮮明的差異化競爭優勢,以“小而美”的經營策略構建未來生存法則,業績增長顯著。與此同時,由于該陣營企業布局區域單一且集中,此輪部分二線城市投資過熱導致的下行預期將會造成部分企業的風險隱患。此外,為尋求規模提升,該陣營部分房企以“險中取勝”的心態加大拿地力度,部分企業拿地樓面價已超當前企業銷售均價,亦潛藏了較大的財務安全風險。未來,該陣營企業應在發揮自身特色和區域優勢,廣合作、降風險,穩中求進。

銷售策略:因城施策把握有效需求,全渠道推廣提升營銷效果

1. 城市策略:緊抓一二線熱點城市機遇,銷售額前十城市貢獻率在50%以上

2016年,一線及熱點二線城市的市場成交熱度輪動上升,從選取的40家百億代表企業來看,一二線城市的業績貢獻占比高達82.8%,成為房企銷售額增長的絕對主力;三四線城市業績貢獻率同比增長1.4個百分點。其中,百億企業積極響應三四線去庫存策略,目前來看收效不大,城市去化有待進一步加強。

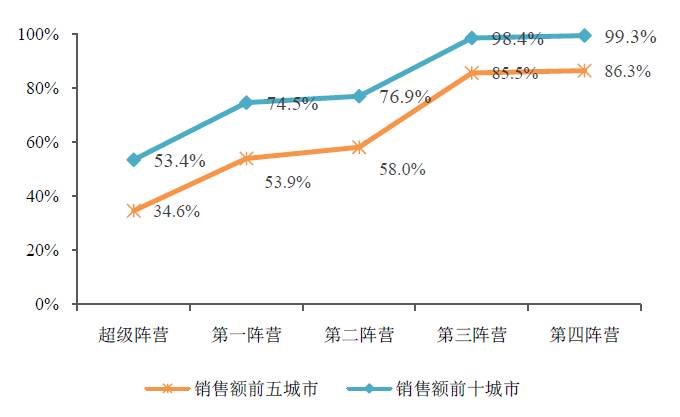

圖:百億代表房企2016年1-11月前五、前十熱銷城市業績貢獻率

從不同百億陣營來看,銷售額前五及前十城市的銷售貢獻率分別大于30%和50%,表明百億企業更加重視在重點城市的深耕力度。其中,(1)超級陣營:全國化布局廣泛、均衡,平均進入超過130個城市,銷售額前五、前十城市業績貢獻率分別超1/3和1/2,前五熱銷城市單城產能均值已超130億。(2)第一、第二陣營:全國化布局初見成效,但仍以三大經濟區域熱點城市為主,銷售額前五、前十城市貢獻率更大,分別在1/2和2/3以上,前五熱銷城市單城產能均值約為70億。(3)第三陣營:處于深耕核心區域并積極拓展全國化布局的階段,深耕區域業績貢獻高但擴展區域業績貢獻較低,僅前五城市業績貢獻度已超4/5,前五熱銷城市單城產能均值為32.2億。(4)第四陣營:主要為區域性龍頭企業,城市進駐數量有限,前三重點城市業績貢獻率已近2/3,單城產能均值為32.3億左右,布局區域較為單一,易受區域市場波動影響,存在一定的布局風險。

百億代表企業緊抓一二線熱點城市機遇,十大城市對百億代表企業的銷售額貢獻高達58.67%,高于上年8.41個百分點,成為企業銷售的業績主力。其中,在上海、北京、杭州銷售額均突破1600億,在天津銷售額同比增幅高達105.7%。

在緊抓城市機遇的同時,百億企業的高速增長也直接帶動地方城市經濟及房地產行業快速發展。以北京、上海為例,百億企業在北京、上海的銷售額分別超過2700億、3200億,百億房企對城市銷售額貢獻已在一半水平,占城市GDP10%以上。

2. 產品策略:一線城市剛需高端兩頭發力,二線城市加大改善型產品力度

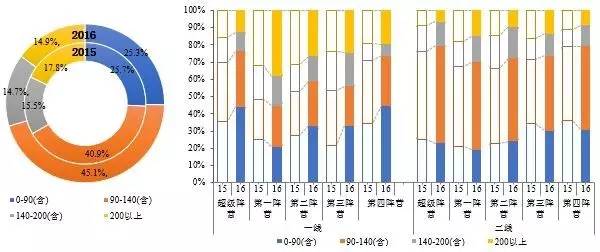

2016年,重點城市改善型需求集中釋放。百億房企有效把握城市需求,推動銷售業績快速增長。40家百億代表企業增加改善型產品供應,140平米以下產品銷售額占比為70%,其中90-140平米“首改”類產品占比為45.1%,同比增加4.2個百分點。

圖:2016年1-11月百億代表企業重點項目各面積段產品銷售額貢獻率(左)

2015、2016年1-11月百億代表企業重點項目各城市等級分面積段產品銷售額貢獻率(右)

數據來源:CREIS中指數據,fdc.fang.com

2016年,一線城市成交結構向剛需、高端兩極分化,百億代表企業圍繞一線城市需求兩端發力,其中90平米以下剛需產品銷售額占比為33.8%,較上年提升4.5個百分點。分陣營來看,除第一陣營外,其余四個陣營在一線城市主要瞄準140平米以下剛需及改善型需求,銷售額占比均在50%以上,其中90平米以下產品銷售額占比同比增長6%-12%;而第一陣營企業緊抓高端市場窗口期,量身打造中高端匠心產品,140平米以上高端改善產品業績貢獻率達55.4%,尤其是200平米以上的高端大戶型產品業績貢獻率達38.1%,同比增長6%。

2016年重點二線城市改善型需求集中釋放,百億代表企業90-140平米的改善型適銷產品業績貢獻率明顯加大,由上年的45.6%增長至近50.9%。分陣營來看,所有陣營均增加了90-140平米改善產品的供應,業績占比在43%-57%之間,且均較上年增加4-7個百分點;除此之外,第二陣營處于規模快速擴張期,以剛需型產品滿足高周轉需求,90平米以下剛需產品占比有所增加。

面對房地產市場改善型需求的集中爆發,百億企業積極開展產品線升級,以求在高昂的成本前提下保障利潤空間。原本定位于剛需高周轉的企業如萬科、旭輝等,均于2016年推出全新高端產品線;而原本定位于高端的企業如華潤、綠城等,均繼續增加高端產品比例。除產品打造外,百億代表企業更是融入了智能、健康、服務理念,有效提升產品軟實力。

3. 營銷策略:順勢開展全國聯動促銷,新媒體推廣增強營銷效果

營銷方面,百億代表企業借助一二線熱點城市量價齊升的火熱態勢,采用集中度高、影響力大的全國聯動促銷活動,發揮全渠道的協同效應開展地毯式傳播,獲得業績高速增長。采用“全國聯動+優惠促銷”的營銷組合拳在全國迅速形成規模效應,業績提升明顯;對于一些大盤項目,百億房企在各大主流媒體進行地毯式傳播,以霸屏模式進行超強覆蓋、高密度滲透,均取得極佳的營銷效果。此外,百億代表企業利用全民營銷、網紅直播等粉絲效應蓄客,創新運用新媒體增強客戶體驗性,從而有效促進了營銷轉化。

拿地策略:搶灘二線高地,合作、收并購升級“拿地術”

1. 土地一級市場:二線城市成搶地主戰場,各陣營拿地策略明顯分化

2016年1-11月百億房企招拍掛拿地金額共計1.7萬億,已超過全國300個城市各類土地成交出讓金的六成(如果考慮合作拿地的情況,該比例會有所降低),成為全國土地一級市場的主力軍。其中,40家百億代表房企招拍掛拿地金額破萬億,達10027.5億元,同比增長68.9%;拿地面積15626.7萬平方米,同比增長34.8%;各企業樓面價均值為9768.5元/平方米,同比增長53.7%。

2016年,二線城市成為百億房企土地投資的主戰場,拿地面積占比大幅增長。從招拍掛拿地的城市分布結構來看,40家百億代表房企在二線城市拿地面積占比為57.4%,同比增長11.5個百分點;一線城市的拿地面積占比為6.4%,三四線城市拿地面積占比為36.1%,同比分別下降7.9和3.5個百分點。在部分二線城市,房企銷售業績的大幅增長已透支了大量的需求,應加強市場風險的防范。

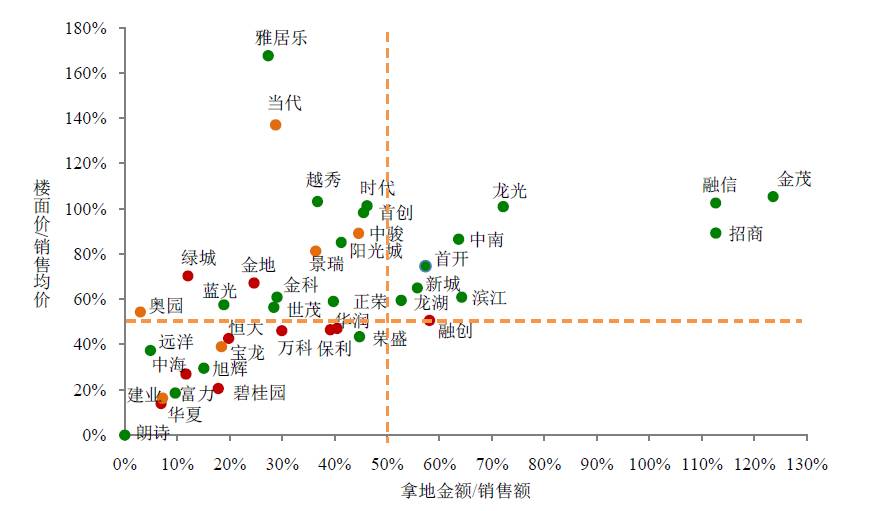

圖:2016年百億代表企業招拍掛拿地金額占銷售額、平均樓面價占銷售均價比重情況

數據來源:CREIS中指數據,fdc.fang.com

在土地市場持續升溫的壓力下,百億房企在拿地策略上也出現明顯分化:千億以上房企拿地金額大幅上漲,但仍保持合理投資比例。恒大、萬科等房企拿地金額占同期銷售額、樓面價占同期銷售均價的比重均控制在50%以下;300-1000億房企因強烈的規模化擴張訴求,拿地積極且成本較高。龍湖、招商等房企拿地兇猛,拿地金額占同期銷售額、樓面價占同期銷售均價的比重均在50%以上。雅居樂、首創等房企拿地金額占同期銷售額的比重雖控制在50%以內,樓面價占同期銷售均價的比重則在50%以上;100-300億房企拿地較少,且主要通過招拍掛公開市場高價拿地。

2. 土地二級市場:合縱連橫規避風險實現共贏,收并購降低成本擴充儲備

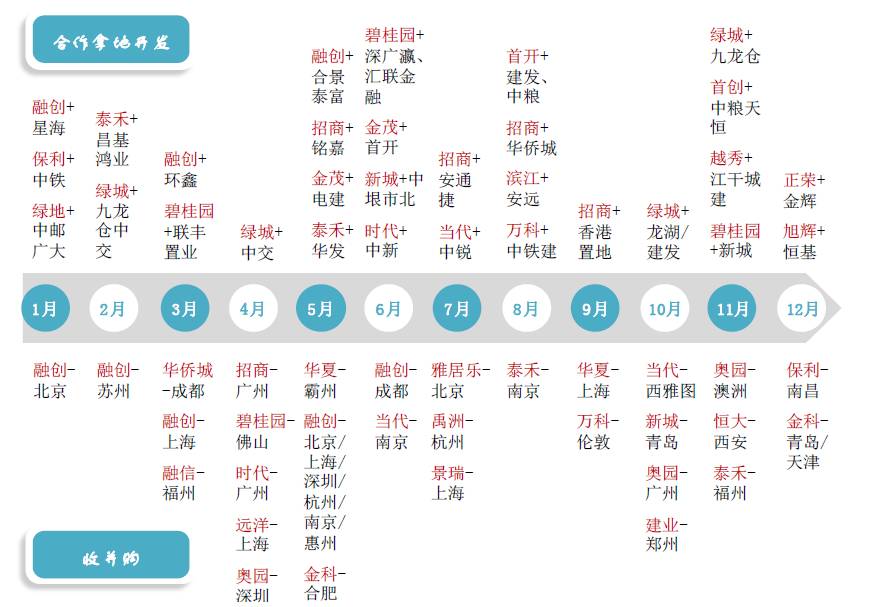

圖:2016年百億代表企業合作拿地、收并購案例

百億房企加大熱點城市合作拿地力度,有效緩解資金壓力、攤薄風險。如綠地、保利等在一二線城市熱點城市均以合作方式拿地,萬科、碧桂園等通過優勢互補獲取合作開發項目,綠地、綠城等通過與金融等行業的優質企業戰略合作拿地開發,有效減輕拿地資金壓力。同時,百億房企通過收并購項目或公司間接增加土儲,有效降低企業購地成本支出,同時“高性價比”布局潛在的高成長性區域。碧桂園、保利等房企均通過多筆并購獲取北京、上海、蘇州、等熱點城市優質土地資源。

融資策略:發債規模暴增助力規模發展,但需警惕資金風險

1. 融資來源:公司債規模同比增長127.8%,資金面保持充裕

除了在銷售回款、銀行貸款、信托資金來源的充裕外,百億企業把握融資窗口期,大力發行公司債,累計發行規模較去年大幅增長127.8%,資金面整體寬松、資金成本有所下降。2016年以來,百億企業靈活運用公司債、定增、中票和海外發債等融資渠道,最大程度保障發展資金需求。其中,1-11月,共計67家百億企業發行4707.96億元公司債,同比大幅增長127.8%,平均利率4.96%,有效降低資金成本;同期定增、中票與海外發債規模均較上年有所下降;在10月底公司債叫停后,綠地、金茂、融信等百億房企轉而發行中票、海外債等,利率分別為4.37%、3.7%和6.95%。

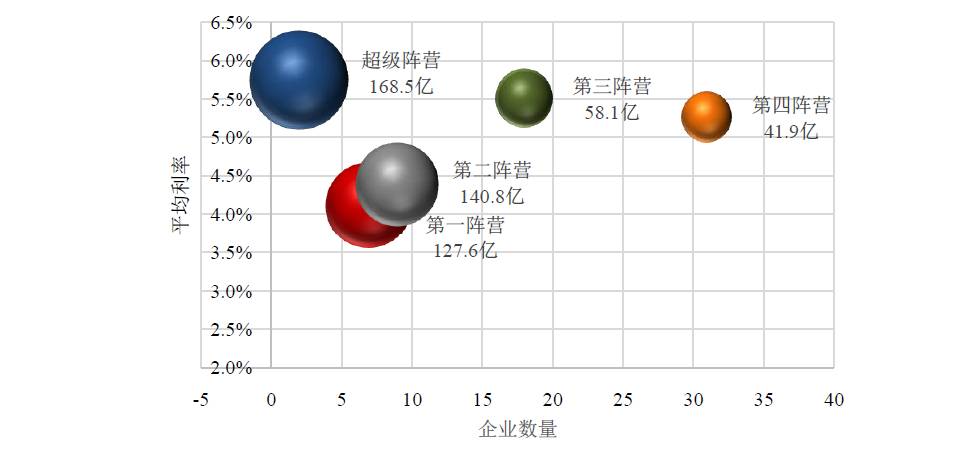

圖:發債企業公司債平均發債規模、發行成本情況

數據來源:CREIS中指數據、fdc.fang.com

分陣營來看,超級陣營發債規模最高,第一陣營發債利率均值最低,大型央企發債優勢凸顯。根據統計,超級陣營發債企業發債規模168.5億元,平均利率5.74%,主要是因為恒大兩筆發債利率達到6.8%、6.98%,拉高了超級陣營的平均利率;第一陣營發債平均利率最低,為4.10%,主要是因為綠地、保利等大型央企具有發債優勢,三家房企7筆公司債除“16保利04”利率4.19%外,均在3.8%以下。

此外,部分迅猛發展的百億企業還借助永續債改善資產負債結構、滿足資金需求,但應注意長期償債風險防范。截止2016年11月底,共有18家企業擁有永續債,共計1796.8億元,較2015年末增加40.7%。

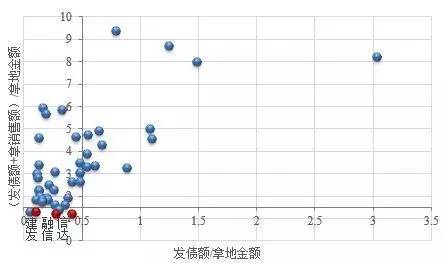

2. 融資風險:發債規模大、銷售業績偏低且拿地激進的百億房企,應加強風險防范

寬松的貨幣環境為房企有效解決了資金需求,但在房地產市場分化風險與泡沫化風險疊加的復雜形勢下,依賴資金杠桿激進拿地、大舉擴張的房企也在累積風險。為了提高資金安全性、有效防范相關風險,目前監管機構已暫停了房地產公司債的發行。在此背景下,研究組對百億企業銷售額、發債規模及拿地金額等指標進行綜合衡量,判斷百億房企的銷售業績和發債規模能否支撐拿地成本、開發能力是否能夠支撐未來發展,從而甄別百億房企是否存在資金風險。

圖:2016年部分百億企業(發債額+銷售額)/拿地金額和銷售額/拿地額和值

數據來源:CREIS中指數據,fdc.fang.com

研究組對部分百億房企(發債額+銷售額)/拿地額、發債額/拿地額的累計值進行統計,結果顯示部分百億房企存在資金鏈緊張的情況。其中,銷售額與發債額兩項總和仍與企業拿地金額規模相當的企業,資金緊張,如經營不當將遭遇償債風險。經分析顯示,建發、信達和融信等百億房企的比值均低于1.3,銷售額與發債額度加總才能勉強覆蓋招拍掛拿地支出,謹需防范資金風險。其中,信達目前資產負債率和凈負債率均已處于高位,建發2016年平均拿地溢價率超過100%,融信也入手多個地王項目,或將存在高溢價項目去化受阻導致的資金短缺風險。

未來發展:兼并收購實現規模跨越,轉型升級掘金萬億存量市場

1. 兼并收購:搶占資源高地、加速規模突破,強者恒強態勢加劇

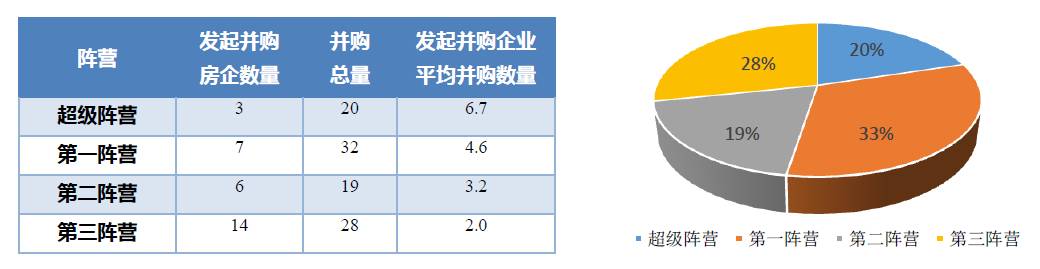

2016年,在優質資源稀缺與資金寬松的影響下,房地產并購愈演愈烈。其中,大型企業特別是百億房企憑借規模、資金優勢成為房地產行業并購的主力軍。經統計,年內僅300億元以上百億房企已完成及正在進行中的并購案例已近100起,占行業并購數量的7成以上。

圖:2016年百億房企各陣營收并購數量情況

從前四個陣營的并購比例來看,各陣營并購數量逐級遞減:超級陣營企業均發起并購,數量占比為20%,平均數量最多為6.7宗;第一陣營共7家發起并購,并購數量占比為33%,平均數量為4.6宗,前兩陣營并購數量占比高達53%。第二、第三陣營均約有一半的房企發起并購,平均并購數分別為3.2宗和2.0宗。

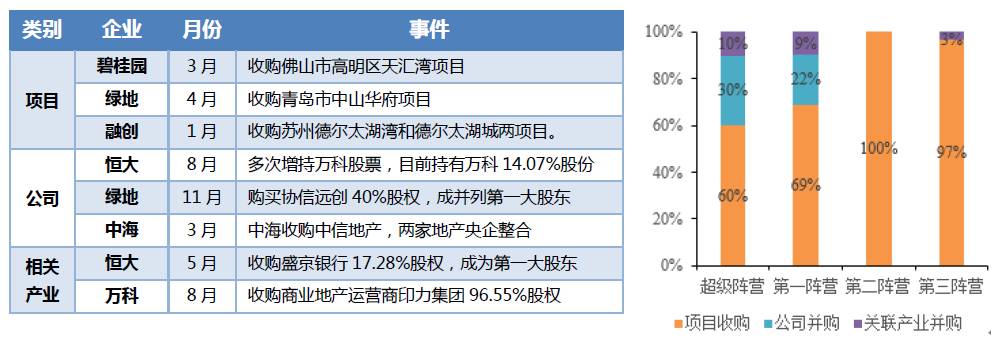

圖:2016年百億企業部分并購案例及各類并購標的占比

從并購標的來看,2016年百億企業的并購標的主要分為三類,包括房地產項目收購、房地產公司并購,以及房地產關聯產業并購,分別占比80%、13%和7%,可見百億企業并購標的2016年主要集中在房地產行業內,核心目的在與通過直接并購布局新的城市和市場,搶奪優質資源。各陣營均以房地產項目收購為主,意在破解熱點城市拿地困局、有效降低資源獲取成本。

從房地產公司間并購來看,由于涉及金額大、耗時長、過程復雜,目前并購方均為超級陣營和第一陣營的千億級房企,并購目的為直接兼并或投資符合公司戰略版圖的優質公司、或獲取A股上市殼公司,從而有效增收創利。大筆并購引發行業震動并成為今年區別于以往的最大特點,也將成為千億級房企奔赴萬億目標的捷徑之一。

此外,百億房企2016年的多元化并購比較審慎,全年僅7宗,其中5宗為通過收并購布局金融、商業運營兩個房地產相關的潛力發展領域,僅綠地收購景觀、基建公司完善其原有戰略布局。

2. 轉型升級:擴增量、活存量、加快金融化,挖掘萬億級市場空間

隨著房地產市場由增量向存量市場轉換,2016年,百億企業一方面把握政策機遇,發展高度契合國家發展戰略的特色小鎮、軌道交通物業等,搶占政策紅利;另一方面,盤活存量、挖潛存量客戶價值成為存量市場主體地位下的轉型窗口;此外,繼續延伸地產產業鏈,與金融融合發展,加快金融化進程。

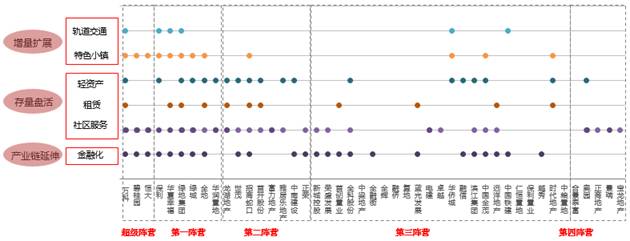

圖:各陣營百億代表房企在熱點領域的布局

從各陣營在熱點領域的布局來看,超級陣營、第一陣營的千億級企業轉型方向更為多元,平均涉足5個熱點領域,增量市場、存量市場及相關產業鏈的熱點領域均已布局;而第二陣營平均涉足3個熱點領域,在存量市場和金融領域的布局較多;后兩個陣營平均涉足1-2個熱點領域,打造專精的特色業務。

● 增量市場:緊跟政策需求,發展特色小鎮、軌道交通物業模式

百億企業緊跟政策需求,結合自身優勢打造不同主題的特色小鎮。恒大、萬科等8家千億級房企及招商、華僑城等國企和時代地產均提出或正在打造融入文化、科技、足球等特色的小鎮。

同時,隨著軌道交通建設的推進,百億企業通過與政府合作積極探索“軌道交通+物業”的發展模式,獲取優質城市資源。萬科、保利等百億企業通過“軌道交通+物業”的發展模式開發地鐵上蓋物業,打破“拿地困局”。除此之外,隨著“八橫八縱”鐵路規劃的升級以及國家鼓勵擴大社會資本投資建設鐵路政策的出臺,部分百億企業參與到鐵路建設項目。

● 存量市場:涉足社區服務、長租公寓、共創辦公,加速輕資產運作分享大資管時代機遇

2016年,百億企業創新智能社區、金融平臺、健康養老等服務體系,深入挖掘社區價值。其中,萬科和富力的智慧社區、金地的life智能家等紛紛為業主提供智能化的服務;碧桂園的“碧有信”、恒大的“恒大金服”等社區金融服務平臺陸續推出;萬科推出社區居家養老服務的全新產品線,綠城發布了園區健康服務生態體系。

此外,涉足租賃市場成為百億企業布局存量市場的“新藍海”,其中,長租公寓、聯合辦公等細分領域成為百億企業把握一二線城市存量市場的重要方向。2016年,百億企業緊抓租賃市場的發展機遇,重點發展特色鮮明、服務到位的長租公寓并提出對應品牌,或重點挖掘聯合辦公空間的產業租賃市場。

與此同時,百億企業將輕資產模式應用到存量市場中,一方面加快物業服務的輕資產輸出;另一方面繼續挖掘存量市場中商業、酒店、寫字樓等業態的輕資產運營。

● 金融化:深化金融合作,分享大資管時代紅利,不斷擴大金融業務版圖

2016年以來,百億房企通過加深與金融領域的合作,促進產融結合。一方面采用“地產+基金”模式,有效拓寬融資渠道。與基金機構組成聯合體拿地,緩解資金壓力;或自己設立基金,募集社會資本,補充從拿地到開發等階段的資金投入。另一方面積極推進物業資產、購房尾款、酒店物業等基礎資產的資產證券化,購房尾款為標的資產證券化集中爆發。同時,百億企業成立資產管理平臺,依托持有物業運營獲得增值收益,更以輕資產化的商業運營與資本深度融合,分享大資管時代的發展紅利。另外,部分百億企業憑借獨特的PPP發展模式,獲取發展資金,如華夏幸福。

此外,百億房企充分利用龐大的上下游產業鏈優勢,打造金控平臺,將業務領域滲透至金融業,取得資產端的競爭優勢。2016年,百億房企搭建金融平臺,通過參股或成立證券、保險、基金、金融租賃等金融公司,完善金融牌照布局。

結論

綜觀房地產行業的2016年,房地產市場前三季度一路高歌猛進,已奠定了百億企業全年的業績高漲局面。百億企業領先的市場駕馭力和更高的資源集聚水平也為其未來發展奠定了良好基礎。但在資金潮、資產荒和財富效應的共振之下,房地產行業風險加速集聚,二線城市投資過熱、三四線城市庫存壓力難解、資金面寬松導致拿地杠桿率攀升等等,均為房企未來的持續發展埋下了巨大風險隱患,應引起行業足夠重視。百億企業在保持規模快速提升的同時,更應謹慎防范運營風險,避免在行業調整期遭遇業績下滑甚至陷入困境,錯失發展良機。